2016年9月汽车销量-2016年9月汽车销量排行榜

1.探量丨十大自主品牌9月销量点评

2.9月车企销量:德、中、日三分天下,新能源成最大看点

3.汽车行业的销量为什么会下滑?

4.9月车企销量TOP 10丨吉利、长安、长城强势入围,广丰跌出前十

5.9月销量哪家强 中国品牌只服长安、吉利、长城

探量丨十大自主品牌9月销量点评

近日,国内十大自主品牌已经公布了9月份的销量成绩,整体而言,增长是主旋律,但在增长之中,国内几大集团的自主板块依然处于弱势水平,如何突围成为它们的主要课题。接下来就随车神探一起来看看9月份十大自主品牌的销量究竟表现如何吧!

长安汽车

9月份长安系中国品牌汽车销量达到153039辆,同比增幅达31.9%。

从销量构成来看,长安汽车的崛起得益于CS75?PLUS的热销,长安CS75家族9月份累计销售达到25724辆,连续6个月销量突破2万辆;而另一款旗舰车型UNI-T上市即热销,9月销量达到10601辆;轿车方面,长安逸动9月份总销量也达18481辆,连续7个月销量破万。

整体来看,UNI-T作为一款上市不久的车型便能保持在万辆水平线附近,足以证明UNI-T有着不俗的产品力并已得到市场认可,未来应该还会有提升。而CS75系列虽然是长安汽车的最强支柱,不过随着第三代?哈弗H6的上市,CS75已经和哈弗H6拉开差距,并且伴随着东风本田CR-V的强势逆袭,CS75系列未来形势较为严峻。

吉利汽车

9月份吉利汽车销量为126365辆,同比增长11%,环比上个月增长11%,9月的吉利再次实现同比环比双增长。

从销量构成来看,博越家族在9月份的销量再度突破2万辆大关,达到了20925辆;帝豪家族在9月份的销量达到了28936辆;“双缤”在9月份的销量达到了18435辆,涨幅同样明显;而主打家用车市场的远景家族在9月份的销量达到18801辆,环比8月份大涨46%;刚刚上市的吉利豪越在9月份的销量达到了6648辆;领克在9月份的销量达到了18745辆,同比增长了38%,再度创造了该品牌历史最高月销量。

整体来看,吉利汽车旗下车型几乎是全面开花,博越、帝豪、双缤、远景家族一直都是吉利汽车的稳固主力军,而高端品牌领克也继续表现亮眼。在此之后,吉利首款运用CMA超级母体的轿车吉利星瑞也将会以家轿颠覆者的身份登录市场,吉利汽车未来表现依然让人期待。

长城汽车

今年9月份,长城汽车销售117812辆,同比上涨18%,环比增长32%,达到今年以来单月新高。

从长城汽车9月份的销量构成来看,其9月份出口销量达到7773辆,同比大涨46.16%,全球化的道路再进一步;而哈弗H6单月销量再度突破4万辆,达40475辆,同比增长28%,连续88个月蝉联中国SUV市场月度销量冠军,之前几个月还在担心哈弗H6的冠军宝座被超越,现在看来这种担心是多余的了;另外长城皮卡在今年9月销量达到22885辆,同比增幅达67%,这已经是长城皮卡连续5个月单月销量突破2万辆,并且长城炮9月的销量也超过1万辆,连续5个月销量过万。

整体来看,有哈弗H6、长城炮等强势车型的支撑,长城汽车的销量十分稳固,并且随着哈弗大狗、欧拉好猫等车型的上市预售,还有坦克300这种超高人气车型的即将到来,长城汽车第四季度销量有望再创新高。

奇瑞汽车

9月份奇瑞汽车销量达到42317辆,同比增长9.9%,环比增长5.2%,连续四个月保持同比环比双增长。

从销量构成来看,奇瑞汽车在国内、海外、新能源三大板块销量都有稳步增长。产品方面,全新一代瑞虎8销量12768辆,同比增长7.4%,环比增长3.8%,是奇瑞汽车的主力车型;另外全新一代瑞虎7、全新一代瑞虎5x、瑞虎3系列均有不同程度增长。

整体来看,瑞虎系列是奇瑞的“命根子”,随着奇瑞汽车全新旗舰SUV——瑞虎8PLUS的上市,其将和瑞虎8一起形成双旗舰组合,有望打造“双爆款”,助力奇瑞销量继续保持强势增长势头。但在轿车却是奇瑞的“命门”,想要走的更远,奇瑞需要想办法。

比亚迪

比亚迪9月销量为40905辆,同比增长2%,环比增长15.2%。

大家都知道,比亚迪作为国内新能源的领军者,新能源销量情况将直接决定着比亚迪的销量,可喜的是,9月份比亚迪新能源方面的表现不错,比亚迪新能源9月汽车销量为18603辆,同比增长42.6%,环比增长32.8%;其中在中高端市场,比亚迪汉持续发力,9月份比亚迪汉销量为5612辆,环比增长40.3%。

整体来看,随着新能源行业的愈发成熟,比亚迪也拥有着无限的潜力,并且搭载刀片电池的宋PLUS?EV、e9将于年底上市,唐EV也将于今年年底正式交付,第四季度比亚迪整体趋势依然看好。

一汽

9月一汽集团销售整车38.89万辆,同比增长18.2%。

在自主品牌板块,红旗品牌的产销分别为2.48万辆和2.15万辆,同比分别增长132.4%和85.9%,已经实现进入2020年以来单月销量九连涨;但另一面,一汽奔腾再次交出了一份不好看的成绩单,9月销量为5624辆,同比下滑50.88%。

整体来看,一汽自主板块有喜有忧,但忧大过于喜,红旗虽然一度表现强势,但一汽奔腾表现实在是“辣眼睛”,月销5000辆的成绩已经是排名倒数,正如一汽奔腾轿车有限公司销售分公司副总经理赵东所说,奔腾品牌之于一汽,就像大众之于大众集团一样,将来一定是自主销量主要的贡献者。如果一直是这样的成绩,那一汽大自主的未来之路依然是扑朔迷离。

上汽

9月份上汽集团销量突破60万辆大关,实现整车销售60.2万辆,同比增长9.5%,环比增长19.5%。

在自主板块,上汽荣威、名爵销量达6.6万辆,同比增长7.3%。其中荣威RX5销量持续过万、名爵继续保持中国出口单一品牌销量第一;上汽大通销量达到2.1万辆,同比增长40.3%。

整体来看,上汽自主品牌销量已经开始慢慢回升,而未来的新能源和高端战略将会成为上汽自主成败的关键点。

广汽

9月份广汽集团销售汽车21.80万辆,同比增长15.59%,环比增长20.73%,单月销量创下历史新高。

在自主板块9月销量达31119辆,同比增长4.71%,环比增长18.29%。其中传祺高端车型M8+M6?两款MPV销量高达7329辆,同比增长35.87%,其中M6月销首次突破5000辆,环比增长44.2%,同比增长41.8%。而广汽新能源单月销量达7006辆,同比增长75%。

需要注意的是,在自主板块,广汽集团四季度的新产品并不算多,可能会出现后劲不足的现象。

北汽

9月北汽新能源销量为2245辆,同比下降77.57%。今年前9月,北汽新能源累计销量为2.1万辆,同比下降78.57%。

目前北汽自主板块仅仅只是公布了北汽新能源的销量业绩,但去年10月,北汽集团就已经整合旗下北汽新能源和北京汽车的产品与技术资源,正式发布了北汽自主乘用车BEIJING品牌。所以北汽新能源事实上已经占据着北汽自主的大部分版图。

整体来看,北汽自主的日子越来越不好过,曾经的新能源销量冠军北汽新能源已经开始排名垫底,北汽自主到底该如何破局呢?

东风

东风汽车集团9月销售汽车35.05万辆,同比增长8.1%。

在销量构成中,东风自主板块的销量总和仅约为东风集团总销量的十分之一。其中东风风神9月销售0.63万辆;东风风光销售1.42万辆;东风风行销售0.91万辆;东风启辰销售0.90万辆。“三风+启辰”四个自主品牌9月累计销量仅为3.92万辆。

东风集团目前的当务之急已经十分明了,那就是解决自主板块乘用车业务的阶段性萎靡之症。而另一方面,全新高端新能源品牌岚图的表现也将决定着东风自主的未来走向。

本文来源于汽车之家车家号作者,不代表汽车之家的观点立场。

9月车企销量:德、中、日三分天下,新能源成最大看点

继8月份取得了2018年5月份以来的最强增长后,中国车市在9月份延续了快速增长的态势。

“金九银十”是传统的汽车销售旺季,由于上半年的销量受到疫情影响,大部分车企都寄希望于下半年能有爆发式增长,尤其是一年之中销售最旺的两个月份。

据乘联会9月份数据显示,中国车市的销量没有让车企们失望——国内狭义乘用车销量达191.2万辆,同比增长7.4%,环比增长12.2%。其中1-9月累计销量1292.7万辆,累计增速-12.5%,降幅持续收窄。整体看来,中国车市处于持续向好,这是一个很好的信号。

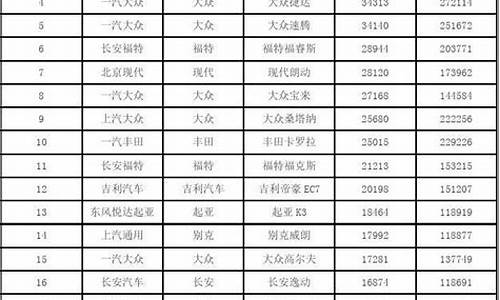

纵观9月份车企Top15销量榜,几乎都实现了同比正增长。德、日系品牌承包了49.1%的市场份额,自主车企占据22.3%,美系品牌上汽通用销量也在不断回暖。总体来说,德、日、中系呈鼎力之势。

马太效应尽显,淘汰赛加速

虽然中国车市的销量在不断回暖之中,但从销量Top15车企所占的市场份额来看,整体呈现出很严重的马太效应。

据不完全统计,中国现有车企的数量大概在100家左右,但前15强车企就占据了79.1%的市场份额,剩下的车企瓜分20%左右的市场份额。可想而知,中国有多少车企正面临着生考验。

强者愈强,南北大众依然霸占着冠亚军的位置,但他们的走势却大相径庭。

一汽大众销量节节攀升,一家车企就独占11.0%的市场份额,这与其发动密集的产品攻势紧密相关。探影、探歌、探岳等SUV车型陆续上市补齐SUV产品空缺,并取得了良好的销量成绩;奥迪品牌牢牢把守豪华车市场;捷达品牌下探顺利抢占自主品牌市场份额。

不难看出,无论是高、中、低端市场,一汽大众都有着完整的体系支撑,短时间内难有车企能动摇其地位。

而上汽大众则依然处于下滑的态势中,所幸的是跌幅有所收窄。究其原因,主要是斯柯达品牌“拖后腿”了,品牌力不及大众,性价比不及捷达,还受自主品牌挤压,整体销量不佳。另一方面,上汽奥迪产品投放速度过慢,能否真正打开局面尚是未知数。目前,上汽大众终端优惠较大,未来如果能发动猛烈的新车攻势,市场表现也许会有所扭转。

上汽通用9月份销量达到了147434辆,同比增长18.7%,成为前三强中涨幅最大的车企。虽然三缸机是上汽通用的看家本领,但销量数据说明,迎合市场消费需求才是重中之重。热门车型如英朗重新换回了四缸发动机,拉动了整体销量的上升,轿车市场表现尚可,但如何提升SUV产品的市场份额,是上汽通用值得思考的问题。

自主、日系相互追赶,竞争激烈

9月,自主品牌车企的表现还是很强势的,吉利汽车销量突破11万;长安汽车同比增长46.7%,成为前十五名中表现最突出的车企。与此同时,日系品牌车企发展势头持续向好,无论是排名还是市场份额,双方都非常接近,呈现出你追我赶的局面。

其中,东风日产销量119234辆,同比增长8.2%,创下其今年以来最佳月度销量,在本月反超吉利,重夺所有狭义乘用车第四的位置。轩逸销量57548辆,同比大增51.2%破单月记录,无疑是最大的功臣。虽然奇骏、逍客等车型销量出现不同程度的下滑,但这是车型处于产品周期末端的必然表现,相信随着SUV产品阵型的更新迭代,东风日产的销量即将会迎来小高潮。

而丰田和本田旗下合资汽车公司的表现更加亮眼,销量同比增幅均在两位数以上。归根到底,他们在各个细分市场上都有自己的明星产品,整体抗风险能力更强。

以东风本田为例,手握CR-V、思域和XR-V三张王牌,尽管车市动荡不定,但它们的销量波动甚少,这就是明星车型的魅力所致。除此之外,东风本田还建立起“混动家族”,在提升产品驾乘质感的同时,为其进一步扩大市场销量提供了助力。

而从自主品牌的销量来看,吉利仍然是“一哥”。

2020年以来,吉利发动了频密的产品攻势,有豪越、ICON、几何C等,不断完善细分市场布局并保持热度,这就是其稳健销量的良好支撑。

收购沃尔沃并使其相关技术得到有效转化,在推出高端品牌领克并取得一定的战绩之后,其品牌影响力不输主流合资车企,品牌向上战略无论是效果还是速度都相当显著。

无论是长城汽车亦或是长安汽车,发展也都离不开这样的“套路”。长城汽车发布了“柠檬”、“咖啡”等技术品牌,发动了大狗、坦克、黑猫等一系列新品车型攻势,配以年轻、跨界的营销手法,粉丝数不断攀升,在市场上保持着很高的热度,推进销量的持续上涨。

新能源市场“又”成看点

由于新能源补贴的大幅退坡,从2019年第三季度开始,国内新能源车市场受到很大冲击,直至最近几个月才有所回暖。

据乘联会数据显示,9月份新能源狭义乘用车销量11.1万辆,同比增长84.2%,环比增长18.5%,呈现多点开花的表现。可见,国产特斯拉Model?3不但带来鲶鱼效应,倒逼自主品牌新能源车企不断进步,还带旺了整个新能源车市场。

一方面,特斯拉、比亚迪、广汽新能源等旗下中高端车型的表现喜人,具体到销量,比亚迪19048辆、特斯拉中国11329辆、广汽新能源7061辆。蔚来、小鹏、理想等造车新势力同样表现不俗,融资消息不断,股价也普遍迎涨。

另一方面,较为低端的A00级市场也是亮点多多。宏光Mini?EV单月销售新车14495辆,将特斯拉Model?3拉下冠军宝座,也进一步收窄了上汽通用五菱的跌幅,使其再次进入销量TOP10阵营。宏光Mini?EV之所以有如此出色的表现,主要还是抓住了新能源汽车下乡以及三四线城市消费升级两大机遇。

在上汽通用五菱的品牌光环下,售价不到3万元的宏光Mini?EV兼顾了产品力和性价比优势,不但挤压了低速电动车的生存空间,还吸引了更多年轻消费者的青睐,未来销量相当乐观。加上《新能源汽车产业发展规划》的出台,新能源汽车产业链也有望迎来发展新机遇,新能源汽车市场的第二春或即将到来。

钟述

相比于早两年略显颓势的“金九银十”,今年汽车行业的销售旺季确实对得起“金九”这个称号,车市迅速回暖,有望在今年内将跌幅收窄至个位数。与此同时,车企马太效应尽显,销量更往头部队伍集中,自主品牌承压或将面临较大面积的淘汰。但新能源车市场在特斯拉的刺激与带动下,已经恢复了往日的火爆程度,或是不少自主品牌最后的翻身机会。

本文来源于汽车之家车家号作者,不代表汽车之家的观点立场。

汽车行业的销量为什么会下滑?

三句话解释。

第一句,当前销量跌的并不算多;第二句,当前市场上对于行业销量增速下滑原因的分析,基本全错;第三句,销量跌成负数,并非坏事。

第一句话

汽车销量跌幅当前并不算多

从七月份汽车销量开始负增长,很多人就慌了;9月起进入两位数负增长以来,很多人,甚至专业人士,更是慌得一批。这属于完全不知道行业为什么下跌的。

我引用我上边说的要讲的第二句话的一个结论,来说一下为什么当前汽车行业销量跌幅并不算多。后边再详细解释这个结论。

这个结论就是,汽车行业当前的短期急跌,因且只因为前期购置税减半政策的透支。

为什么这么决绝的说只因为这个,后边我会说。现在先用这个结论说,为什么行业销量跌的并不多。

当我们把原因锁定在购置税减半政策的透支作用时,我们就有了把当前数据和谁对比的标准,而不是只是一看数据就开始慌,就开始办葬礼。以购置税减半政策为锚,我们都知道最近的一次购置税减半政策是2015年10月到2016年全年,次近的一次就是2009年。

购置税减半政策并不是永久减半,他是一个减半再恢复的过程。所以他的唯一作用就是把未来的消费硬拽到购置税减半政策实施的时间区间。把当前数据做的好看,让以后的数据变的很惨。这个政策与其说是产业政策,不如说是数据作弊。这也是为什么这次行业即使跌成这样,国家也没有再度开启购置税减半政策的一个重要原因——因为这个政策太坑了。

所以接下来,我们来看这个太坑了的政策带来的数据作弊的效果。

数据支持:Avalon系统

数据支持:Avalon系统

表和图都呈现给大家,哪个习惯看哪个。对应2009-2010-2011这三年从购置税减半政策实施到回复一半再到全恢复的过程,你会发现,2016-2017-2018这个完全相同的过程中,今年汽车销量增速比去年以及比2016年,跌幅其实都很平稳。

从图上看的表现就是2016年到今年汽车销量增速图的斜率极其平缓,远比不上2009-2010-2011系列的降幅,那才叫狂跌,今年只是随便跌一跌而已。

如果从表上看,我们假定2018年叠加12月继续下跌后全年销量增速-4%。那么从2016年高点到今年年均跌幅只有不到9%,今年和去年比,跌幅只有7%。看看2009年购置税减半政策的结果,2009-2011年,销量增速年均跌幅高达21.85%,2011与2010比,销量跌幅30%。

刺激不刺激!那才叫狂跌,今年只是毛毛雨。所以今年汽车行业的下跌,对坑人政策的正常反应而已。你要找对正确的比较对象和比较区间,别轻易给别人开葬礼。

第一句话解释完毕。

第二句话

当前市场上对于行业销量增速下滑原因的分析,基本全错。

我还在汽车行业的时候。业内人士跟我说,汽车行业受政策影响很大,最显著的例子就是购置税减半。

这话离本质的距离太远。

实际上汽车行业受政策影响并不大。有影响的是,汽车消费作为可选消费,价格弹性和收入弹性大。因此汽车价格的变化和消费者收入的变化对销量影响明显。购置税减半政策对销量有影响,只不过是因为他改变了汽车的相对价格,同时又存在时间限,所以调动了购买的积极性。

这就不仅仅是一个政策问题,更多的是一个与消费者博弈的过程。不仅要有力度,还要择时,还要给这份“爱”加上一个期限。没有力度、没有期限的,比如前一段时间的车船税取消,就基本没砸出水花;有力度,没有择时的,比如15、16年购置税减半政策,对汽车销量的拔高作用,就远远不如09年的效果。因为09年的汽车销量基本上是自然增长,而且消费力还很旺盛,政策需要对抗的只是金融危机下的悲观情绪。而到了15年,本身销量就是被前期购置税减半政策透支、反透支之后的结果,同时又存在收入下行的压力,购置税减半政策减下来的那5000块钱要扛的因素太多、太宏大,远不是09年一个轻飘飘的情绪可比,因此效果就差了很多。

如果今年再要实施购置税减半政策,那就不仅要扛收入下行压力,还要扛势头猛烈的16年购置税减半政策透支效应。对比2011年的下跌势头,可以知道,5000块钱的消费端减税是扛不住的。这也是今年年底,市场疯狂讨论要不要再次调减购置税时,国家信息中心徐长明主任跳出来说,减税也挡不住下跌趋势的原因。确实挡不住,而且还会把接下来几年的销量搞的更糟,不如让市场自发快速出清。这是何以今年行业销量大幅下跌的情况下,国家没有再次开启这个政策的另一个原因。因为没有用。

进入2018年后半年,汽车行业销量开始负增长。行业内外关注汽车行业的人,谈论这个事情,都爱加一个开头——中国汽车高速增长了10年,汽车保有量已经很高了,行业进入低增速甚至负增长是很正常的事情。言下之意,因为中国汽车保有量高,所以汽车销量增速下来了。

这话其实也很奇怪。

首先第一点,中国汽车保有量一点都不高。我有数据。

世界各国汽车千人保有量情况

数据支持:Avalon系统

2017年中国汽车千人保有量156辆,低于全球平均水平。1980年,日本人均国民收入跟我们此刻差不多,那时候日本汽车千人保有量336辆,我们对应收入只有人家一半,中国汽车保有量一点都不多。

其次,如果你说不考虑平均,只考虑总量,汽车太多了,汽车销量增速就低了。但是此刻人均拥有量是不足,这意味着你的邻居有车,而你没车。你提这个观点,意味着你认为——你的邻居们都有车了,车太多了,所以你就不买车了。这个逻辑极其可笑。只要你有钱,你的邻居都买车了,对你的刺激一定是你更会加速买车,买个比他还好的车,气他,而不是不买车,让他在你面前炫耀。中国汽车快速增长的阶段就是这个特征,攀比风、炫富风的羊群效应,支持了中国汽车很多力量。

又有一些人说了,汽车保有量多了,中国基础设施跟不上,路堵、停车位不好找。中国人不买车了。

这看起来很对,但,你要明白,中国基础设施跟不上,不止是汽车相关的基础设施跟不上。而是整体基础设施跟不上。

你去北京街头看看,车很多,都堵在路上,很堵,很闹心。但是你去同时段的北京地铁去看看,那就不仅仅是很堵、很闹心了,那是很塞、很要命。就算没要了命,在那人贴人的车厢里也很遭罪、很不优雅、很没尊严。开车的人起码还能保持这一点尊严和所优雅,而且要舒服的多。

1992年,深圳“股疯”810事件爆发,百万股民炒深圳,当时为了买抽签表,股民们这样排队。

(810的拥挤状况)

当时媒体描述这些人:为了防止有人插队,排队的股民所有人后面一个人紧贴着前面一个人,不分男女,紧紧相依。为了发财的梦想,所有人都放弃了故老相传男女授受不亲的传统。认为他们为钱不顾尊严。(1992年的事,我会另写一篇文章讲述,敬请期待)

但是今天你去北京地铁的早晚高峰去体验一下,无车族(甚至有车但是被限号的上班族)每天都要经历一下比当年810严酷两倍以上的拥挤(810只排纵队,但地铁里的紧紧相依是四面八方的),而且没发财梦可信靠。日复一日,年复一年。面对同样糟糕的基础设施情况,只要你有购买力,你是愿意在宝马里堵车,还是在地铁里当沙丁鱼,答案其实不言而喻。

(一线城市无车地铁族的日常)

你可以再到各大写字楼看看,你会发现除了部分靠近地铁站的写字楼,在12月的寒风中,有车的人起码可以坐在车上暖暖的听着音乐堵;而没车的人,大多要顶着刺骨寒风,走15分钟到半个小时到地铁站,或者骑着共享单车,顶着更刺骨的寒风,骑10-20分钟到地铁站。不知道你们怎么想,反正我只体验过一回,就坚决不想再体验了

总之,一句话,开车族面临的基础设施差,无车族面临的更差。更不用提有车之后出行的机动灵活性和活动半径大大增大带来的乐趣。对于在新时代中追求美好生活的普通老百姓来说,他并不需要把车天天开到140迈,风驰电掣的跑来跑去,只要能改善当前的生活状态,这就足够了。

这是公共基础设施已经十分发达了的北京的情况。更不用提公共交通更差,堵车情况更不严重的二三四五六七八线城市。对他们来说,车对生活的改善性作用更加明显。一旦你从消费者角度去思考,就会发现基础设施不足,远不足以妨碍消费者买车。

除了这两个最典型的解释以外,市场上其他解释汽车销量下滑的原因包括:贸易战及关税降低说。可以负责任的告诉你,中国进口车以豪华车为主,量很少,跟大众车型消费群体迥异,且影响力有限,而中国的车基本不会卖到美国,国外市场与国内市场比是0.086;房价挤兑说。你可以问自己,房价高涨了这么多年,为什么偏偏就今年挤兑到车了。涨的最汹涌的2016年,汽车销量反而近几年最高。国六标准犹豫说。没什么好犹豫的,国六标准只是对新车而言,并不强制淘汰国四、国五车型。现在淘汰的国三的车,已经喊了好多年了,还有不少人在开。

总体而言,当前市场上大多数对于汽车销量下跌解释充满了各种琐碎的原因,噪音非常多,不排除这些因素会有一定的影响,但关键因素你几乎不可能指望在这里发现。我们这里主要要做的就是撇开噪音,看关键,搞清楚到底是什么带来了汽车销量的下跌。

所以我对我要观察的几个关键指标,我都做了HP滤波(不用纠结这是啥,就是一个排除短期因素看趋势的工具)。得到了以下三张图。

汽车月销量增速趋势线

数据支持:AVALON系统

居民可支配收入增速及其趋势线

数据支持:AVALON系统

居民可支配收入及GDP增速趋势线

数据支持:AVALON系统

第一张图,对汽车销量增速去除噪音,只考虑趋势因素之后,我们可以发现,行业其实早在2006年就开始出现了销量增速的拐点。注意这个拐点是数学上斜率拐点的意思,不是商业媒体里经常提到的峰谷的拐点。这个拐点之前,汽车行业销量增速是在上升的,拐点之后,汽车行业销量增速成了一条水平直线。再之后,2009年的购置税减半政策开始了,行业销量增速被硬顶上去成了一条陡峭的上升曲线。我们可以考虑一下,如果没有这个政策实施,行业的自然状态是什么样的?

第二张图,对中国居民可支配收入增速去除噪音,只考虑趋势因素,一个很明显的事实是,居民可支配收入增速开始下滑的拐点就在2006年。对比一下,汽车行业销量增速2006年起出现下滑趋势,这告诉了我们一些有用的信息。

第三张图,我们将GDP增速与居民可支配收入销量增速的长期趋势摆在了一起。两者的拐点都在2006年前后,而且这之后两者的下跌趋势高度相关,相关系数我测了,0.8528,非常显著。至于2006年之前,二者关系为什么是那样的,我以后专门撰文说,那是个纯经济学话题,我们只要记住当前居民可支配收入增速与GDP增速高度相关,且同步下滑即可。

结合以上三张图,我们来还原一下汽车行业近期发生了什么:

首先,中国经济发展到2006年前后,GDP增速已经显现出L型转型,增速向中高速转型的倾向。随着GDP增速的趋缓,居民可支配收入增速也开始缓慢下降,导致汽车这一对收入敏感的可选消费品的增速也趋于平缓及下滑。

然后,世界爆发了金融危机,金融受到打击、贸易严重下滑,汽车销量一口气转负了。政策层力挽狂澜,向宏观系统里扔了四万亿,对汽车行业开启购置税减半政策(须知汽车是除房地产外,对宏观影响最大的行业,对调节经济尤其是制造业的意义非凡),经济稳住了,汽车反弹了。但是也留下了后遗症。

2009年以后,进入2010年,购置税减半政策恢复一半。汽车销量增速狂降10个点,但是仍然很高。2011年,购置税减半政策全恢复。透支作用一下显现出来,当年汽车销量只有2%。之后慢慢恢复,2012年4%,2013年甚至过度反弹达到了13.87%,然后又回落到2014年的6.86%。

2015年,“三期叠加”效应显现,GDP增速首次落到7以下。汽车销量连续5个月负增长。政策层再次出手,购置税自2015年10月起减半。效果立杆见赢,销量当月转正,2015年销量增速维持在4%,2016年被拔高到13%,短期危机被解除了。

但是2016年政策刺激下的13%,业界是很惶恐的。因为对比2009年,该政策推动下,行业增速是40%以上,两相比较差距太大。这里体现出来的,其实就是可支配收入增速下滑,这一背后长期因素的巨大力量。行业固然对相对价格敏感,政策窗口期固然能带来提前消费,但购买力的实际削弱,或者说购买了不足者收入并未显著增强,带来的压力更大。这在长期趋势线上表现出来的就是2012年9月购置税减半提前透支的急速下跌因素消失后,销量增速降低变得平缓,但依然在降。而这个长期因素也将在更长的区间内一直伴随着整个行业。

第二句话解释完毕。排除噪音后,影响汽车销量增速的最关键因素就两个:一是长期的筋骨——可支配收入增速的降低;二是短期的脂肪——购置税减半政策的拉升作用和透支作用。

第三句话

累计销量跌成负数,并非坏事。

经济学里有个至理名言的理论,叫沉没成本。最近北大薛兆丰拿这个概念在某综艺节目里给人讲婚恋,火的一塌糊涂。我来大致说说这个理论——其实他就是告诉你,过去的糟心事已经发生了,你哭也改变不了,跳楼也改变不了。哭了枉付出伤心,跳楼白费一条命,多为他多做任何一点点动作,都是浪费成本。

所以,人不要关注过去的糟,要向前看,明天会更好。

汽车行业现在就是这样。今年跌倒0甚至以下,其实多数人都已经预期到了。车厂不会再幻想最后两个月再扩产能,投资者不会再在这个时候对汽车行业再持仓,已经套牢的也套住了。你可以指望的是明年。

现在这个时候加速下跌,对明年是有好处的。这叫快速出清,快速迎来新的平衡。

一个简单的逻辑,由于购置税减半政策干扰,汽车行业的销量增速你不能看单年,你要把整个政策周期连起来看。所以你看2018年的汽车销量不能只看2018年的,要把2016年以来的都算进来。最简单的,做个简单算术平均,2016-2017-2018三年平均数,假定今年跌的是4%,那么平均数就是4.23%,三年年均增速4.23%,这数看起来都还不低,甚至高于业内普遍预期的,汽车行业增长率3%的长期趋势水平。我上边第二部分做的那个趋势图里的数,到10月份,趋势平均增速还能到3.7%,高于长期趋势3%。这意味着还得跌。如果2019年前低后高,最后实现增速0%呢,我们把2016-2019年4年的销量增速都算进来,平均数3.17%,差不多长期趋势水平。这意味着行业就能够稳住。2019年还过的去。

上个月的时候,市场对行业的预期还是2018年全年0%,我拿平均数来算,左算又算,2019年还要再-4%,四年行业平均才能实现长期平均水平3%。今年降到0,明年还要降到-4%。现在不够糟心,明年还要接着再糟心,和沉没成本反着来了,压力不在脚底下,全在头顶上了,你说可怕不可怕。

现在好了,11月单月销量跌幅-18.9%,累计跌幅-2%。12月份再努把力,把全年负增速搞到-4%,加速出清,明年挣钱。这是很好的事情。我很喜欢。

那么关键问题就来了,明年能不能反弹?

我的答案是能。因为我列的关键因素,明年都能好转。

一是2016购置税减半政策的透支作用大概会在明年6-7月份左右消失。

我再请大家看下这张汽车行业销量长期趋势图

汽车月销量增速趋势线

数据支持:AVALON系统

看图中第三个绿圈,图形在那里出现了拐点,拐点之前销量增速急跌,拐点之后销量增速缓跌。急跌毋庸置疑,就是购置税减半政策的透支。缓跌呢,记得2006年以来,可支配收入长期趋势性下滑吗?就是那个因素在起作用。图形上出现拐点,基本上就是作用力不同了。所以这个拐点我们基本上可以判断他是政策透支作用消失的点。那里是2012年9-10月,从2009年1月到这里,经历了3年零9个月到3年零10个月。

把这个周期移到2015年10月,上一次购置税减半政策开始的地方,3年零9-10个月之后,是2019年6-7月。在大概那个时间点附近,购置税减半政策透支的急跌因素会消失。大跌停止,之后的半年恰好是对应2018年下半年疯狂下跌的低基数时期,同时也进入传统旺季。你说行业是不是可以乐观一把?

急跌因素消失后,缓跌的动力交给居民可支配收入增速的变动。前边我们也论证了2006年以后,居民可支配收入增速的下滑与GDP增速高度相关。这样我们就需要关注明年的宏观即可(实际上汽车行业销量和宏观的直接相关关系,我也测了,很相关。见前文《我们回测了过去十年的宏观与汽车行业数据,得到以下25条结论》)。

那么明年的宏观怎么样呢,因为又是一个巨大的话题,我就不展开说了,只说结论。从存货周期来看,明年的宏观在6-7月将触底反弹,政策分析也基本支撑这个结论。

所以,前期政策透支这一急跌因素明年会消失,GDP增速代表的居民可支配收入增速明年会企稳。汽车行业增速的两大下滑因素明年都会好转。今年的急跌,又是符合规律的加速出清。有什么好担忧的呢?

反倒是持币的投资人,可以研究研究这个行业,该准备入场播种了。

让我们一起期待12月继续下跌,争取超额完成全年-4%的销量增速水平。

(原创作品,原文发布于微信公众号:商业说。)

9月车企销量TOP 10丨吉利、长安、长城强势入围,广丰跌出前十

今日(10月13日),乘联会发布9月最新销量数据。数据显示,9月乘用车市场零售达到191万辆,同比增长7.3%,呈现出明显回暖的态势。与此同时,各大厂商的排名也已出炉,从榜单TOP?10?中可以看到,排名前三的依旧是南北大众和上汽通用;吉利、长安、长城三家自主车企入围前十,并且排名较靠前;而其余位置由四家日系车企占据,不过广汽丰田则跌出前十位置。

从榜单数据来看,南北大众两兄弟依旧保持强势,其中一汽-大众9月销量达到20.9万辆,同比增长8.7%;而上汽大众9月销量达16.1万辆,同比下滑8.5%。

当然,两者出现分歧其实有以下几方面原因:其一,一汽-大众相较于上汽大众有着更为完善的品牌体系,旗下拥有大众、捷达和奥迪三大品牌,分别覆盖主流、中低端以及豪华市场,而上汽大众唯有大众和斯柯达撑腰,双拳难敌众手;其二,也就是产品层面,目前一汽-大众旗下SUV探歌、探岳市场火热,风头有盖过途观L之势,而作为上汽大众的明星产品,朗逸近期也是被轩逸抢去很大一部分市场。由此看来,上汽大众还需要在产品层面多发力。

排名第三的依旧是上汽通用,数据显示,上汽通用9月零售销量14.7万辆,同比增长18.7%,相对于今年上半年的持续下滑已经慢慢找回了节奏。当然,最主要的还是得益于旗下别克、凯迪拉克两大品牌的强势增长,其中别克9月销量增长28%至98722辆,凯迪拉克则增长41.7%至26000辆,不过雪佛兰依旧出现下滑。

其中别克销量的增长,离不开旗下主流轿车产品英朗重返四缸发动机,目前销量已经稳定3万台,重新回到轿车销量排行榜前列。至于凯迪拉克,在丢失了二线豪华品牌销冠后,其对旗下多款车型进行降价销售,在9月份顺利反超雷克萨斯,夺回榜首的位置。

比较值得一提的是,自主品牌方面吉利、长安和长城均挤进前十,并且排名比较靠前,三家自主车企合计占据国内乘用车市场份额的16.1%。其中,排名靠前的依旧是吉利,9月销量达到11.8万辆,同比增长6.4%。得益于旗下多款新品的投放,以及领克品牌销量的持续增长,保证了吉利在自主品牌中的地位。

紧随其后的就是长安,数据显示,9月长安销量达到9.8万辆,同比增长46.7%,增速十分迅猛,当然也是前十厂商中销量增长幅度最大的车企。从此前长安公布的数据来看,主要还是旗下CS75系列、逸动以及UNI-T的持续热销,其中CS75系列9月销量25724辆,UNI-T和逸动销量分别为10601辆和18481辆,三大明星系列车型助推品牌销量增长。

再来看看长城汽车,9月销量达到9万辆,同比增长8.4%,旗下哈弗、欧拉、长城皮卡及WEY品牌均实现同比、环比双增长。特别是哈弗H6,在第二代哈弗H6与第三代哈弗H6“双剑合璧”的情况下,其9月销量达40475辆,同比增长28%,明星车型名副其实。

除了以上提及到的品牌以外,榜单剩下的四个席位全部由日系合资车企占据。其中,东风日产排名靠前,9月销量增长5.3%至11.9万辆,光轩逸一款车型销量就达到57438辆,不得不说,这个新老同堂销售的策略确实见效。

至于东风本田、一汽丰田和广汽本田这三家车企,其市场销量均稳定在8万辆左右,同比增幅分别为20.2%、37.4%和21.7%。比较值得一提的是,本月广汽丰田在9月份未能挤进前十,不过根据广汽集团数据显示,其9月销量增长25%至81000辆,和其他品牌相差并不算大。

总的来说,从目前公布的销量数据来看,多家车企的销量仍然保持着高速的增长,这无疑为车市打了一针强心剂。“金九”已过,在接下来的“银十”,各大厂家会不会带来更多惊喜呢?值得期待!

本文来源于汽车之家车家号作者,不代表汽车之家的观点立场。

9月销量哪家强 中国品牌只服长安、吉利、长城

在自主品牌的大营中,长安汽车、吉利汽车和长城汽车牢牢占据“三巨头”的位置,肩负着为中国汽车“收复失地”的重任。根据数据显示,今年1-9月,长安汽车累计销量已达1034204辆;吉利汽车累计总销量为875472辆;吉利汽车累计总销售为680690辆。虽然衡量一个车企强大的标准,不能单纯看销量;但车企当下的产品架构、品牌战略,将来的市场格局、技术准备、用户理念等等综合实力,都是判断车企能否立足强大的基础。

率先突破百万,长安汽车实力在线

乘联会预测,今年9月市场持续回升,预计狭义乘用车零售销量191.5万辆,同比增长8%左右。相比之下,长安汽车跑赢大势。10月9日,长安汽车披露了9月的销量快报。9月,长安汽车的销量为20.55万辆,同比增长28.6%,至此,长安汽车集团已连续6个月实现销量同比正增长。其中,长安系中国品牌汽车9月销量达15.30万辆,同比增长31.9%,相比吉利汽车的12.64万辆,多出近3万辆。前9个月,长安汽车销量为137.09万辆,同比增长12.15%,已完成了目标任务的“2020年集团产销目标191万辆”的71.77%。

在SUV方面,9月明日座驾CS75?PLUS销量为25724辆,已连续5个月突破2万辆大关,成为长安汽车销量最好的车型。随着CS75?PLUS车型的持续稳定输入,让我们看到了CS75系列有望冲击单月SUV销量冠军的可能。除了CS75系列之外,长安SUV家族还有一款月销过万的车型,那就是CS55系列,其9月销量达到了12951辆,CS55PLUS和蓝鲸动力版本车型的加入,让?CS55成为了万辆俱乐部稳定会员。而作为长安最早推出的一款SUV车型,CS35自推出后销量已经突破百万辆大关,其9月销量达到了7078辆。

而在轿车市场中,9月逸动系列车型销量再次出彩,单月销量达到了18481辆,同比增长81.8%,该车型能有如此高的销量得益于逸动PLUS车型的推出。自逸动PLUS上市后,逸动系列车型销量持续增长,且单月销量一度迫近2万辆大关,同时一跃成为当前国产品牌中的翘楚,与自主一哥帝豪的销量相差不大,不出意外,逸动也是轿车热销榜的有力争夺者。另一方面,新上市的锐程CC蓝鲸版也开始爆发,9月单月售出3516辆,同比劲增113.9%。随着两款轿车产品的发力,长安汽车轿车与SUV双翼协同发展的产品布局,正愈发完善。

值得一提的是,长安汽车9月销量中高端市场的增长同样十分耀眼。长安今年的明星车型UNI-T自推出后销量持续稳定增长,9月其销量再次破万,达到了10601辆,这也是UNI-T车型连续三个月销量破万辆大关。作为一款主打科技智能的全新车型,UNI-T自推出后就广受关注,而且由于个性科技的外观内饰设计和科技智能以及动力方面的出色表现,让这款车一度在终端火爆。作为备受年轻消费者喜爱的“未来科技量产者”UNI-T已经连续三个月单月销量破万,充分证明了长安汽车已经具备了向中高端市场迈进的实力。

全年目标可期,吉利汽车全面发力

伴随整体车市回暖良好势头,自主车企“老大”吉利汽车趁势而上,交出一份优异的成绩单。根据吉利汽车最新发布的销量数据显示,吉利汽车9月销量为126365辆,同比、环比均实现约11%的正增长;这也是继8月份之后,吉利汽车再次取得同比、环比双增长的月销成绩。此外,领克品牌9月销量达成18745辆,同比增长约38%,连续三个月刷新领克品牌历史最高月销量纪录。值得一提的是,吉利汽车1-9月的总销量达到了875472辆,已完成132万辆年度销量目标的66%;这也就意味着,吉利汽车达成年度目标已经可期。

细看吉利旗下各个板块,销量同比、环比双增长的背后,离不开多个优势产品家族的贡献。各个家族取长补短、相互配合,构成了吉利品牌愈发稳固的销量基盘。其中,帝豪轿车和博越系SUV表现突出,销量双双突破2万辆,分别达到20325辆和20925辆,撑起了销量担当的重任。凭借稳扎稳打的产品力在消费者中间建立了良好的口碑,迄今已助力帝豪家族斩获了接近300万辆的总销量;博越及博越PRO组成的博越家族,则稳居SUV市场第一梯队,目前累计销量也已超过100万辆。

而远景家族作为吉利布局入门级市场的另一产品序列,囊括了小型SUV、紧凑型SUV、紧凑型轿车等多个细分市场,常年与帝豪家族一道,承托着吉利品牌销量的半壁江山。另外,吉利多款差异化车型的表现也可圈可点:缤越9月销量为11369辆,持续保持月销过万势头;豪越9月销量为6648辆,自6月份上市以来累计销量已达到18552辆;ICON则在9月销售了3600辆,新增的i5、i6车型将起售门槛进一步拉低的同时,还有利于ICON车系在新生代消费者中建立粘性。新能源板块,几何A、帝豪EV等车型9月总销量为6092辆。

进入2020年下半年后,领克开启了高速增长模式。9月份,领克品牌销量同比劲增37.7%,环比增长9.6%,实现了连续6个月的同比、环比双增长。2020年1-9月,领克累计销量突破10万台,达到105937台,同比增长约18.9%。2020年,领克品牌继续加快产品投放速度,连续投放了领克05、领克06两款全新车型;2020北京车展上,领克正式发布了旗下首款纯电动概念车ZERO?Concept正式发布,预计2021年正式投放市场。截止至今,领克累计销量突破36万辆,照此势头发展,领克3年累计销量突破40万辆,不是太大的难题。

份额逆势扩张,长城汽车异军突起

在刚刚过去的9月份,对于长城汽车来说,可谓是收获满满。因为在北京车展上,长城汽车携旗下多款新车盛装亮相,成为了本届车展关注度最高的汽车品牌之一。再者就是长城汽车9月份的销量数据,也创下了新高。根据长城汽车10月9日公布的9月份销量,累计卖出了117812辆车,环比增长32%,同比增长18%。旗下哈弗、长城皮卡、欧拉以及WEY品牌全部实现了同比环比双增长。1-9月份,长城汽车累计总销量680690辆。

在所有品牌中,哈弗品牌9月销量为79120辆,环比大幅增长41%,同比增长5%,创2020年单月销量新高,成销量最高的单一品牌。“国民神车”哈弗H6更是销售40475辆,同比增长28%,并累计88个月稳居SUV月度销量冠军,实现“领涨”。其中,第二代哈弗H6销量持续上扬,“新生力量”第三代哈弗H6首月销量破万,顶配车型Supreme版和高配车型Max版,销量占比分别达到32%和40%。全球智能潮品哈弗F7继续引领潮智出行新风尚,9月销售12601辆,环比增长22%;超值家用SUV哈弗M6销售14801辆,环比涨幅29%。

此外,长城皮卡也迎来强势爆发,9月销售22885辆,同比涨幅高达67%,环比增长9%,连续5个月月销量突破2万辆,市占率近50%。1-9月,长城皮卡累计销售160351辆,同比大涨63%。目前,长城皮卡已连续22年获得国内、出口销量第一,全球累计销售达180万辆。在新能源方面,欧拉品牌9月销量6619辆,同比大幅增长253%,环比增长38%,旗下“黑白CP猫”萌系领涨;今年1-9月份,长城汽车新能源品牌累计销售24846辆,在竞争逐渐激烈的新能源车市场,保持了竞争力优势。

立志引领中国豪华SUV向上的WEY品牌同样势不可挡,9月,其销售新车9037台,同比增长4%,环比增长20%。智能安全旗舰VV6销量为5206台,同比增长2%,环比增长17%,是WEY品牌的销量主力;另外VV7和VV5等车型也都是实现了同比、环比双增长。今年前9个月,WEY累计销量约5.03万台。此外,受人关注的WEY坦克300计划在今年年底正式上市,凭借“三把锁”、坦克转弯、蠕行模式等丰富的硬核配置,将成为越野SUV领域的新星。

汽车渝评

虽然,受到疫情的影响,今年车市不可避免的出现了动荡,但得益于不断的精进、突破,自主三强率先迎来“高光时刻”;而接下来,将会是全面冲刺抢时间、抢市场的关键期。值得一提的是,随着“PLUS”矩阵、“蓝鲸家族”、UNI序列等产品体系的持续完善,长安汽车销量也将迎来进一步增长。得益于模块化架构造车,吉利汽车今年推出了ICON、豪越,以及领克05、领克06等多款全新重磅车型,即将上市的星瑞更是未上市先火爆,将助力吉利更快迈入“千万销量俱乐部”。在接下来的几个月中,长城汽车旗下多款重磅新车,也将会成为长城汽车销量持续增长的有力支撑。

本文来源于汽车之家车家号作者,不代表汽车之家的观点立场。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。